El pasado 14 de noviembre de 2023, el Banco de España publicó los resultados de la 2ª Encuesta de Competencias Financieras (ECF) de 2021, que busca conocer y comparar el nivel de conocimientos financieros de la población en hasta 30 países de la Red Internacional de Educación Financiera.

En la encuesta, se pregunta a sujetos entre 18 y 79 años sobre conceptos financieros básicos (ahorro, seguros, endeudamiento…) incorporando criterios de diversidad representativos del conjunto de la sociedad. Sin embargo, la española, incluye algunos aspectos diferenciadores de la encuesta internacional:

– Pregunta sobre cuál es la persona más informada sobre finanzas en el hogar

– Incluye otras competencias como la lectora, numérica o estadística

– Contiene un módulo específico sobre vivienda principal

Cómo estamos y de dónde venimos

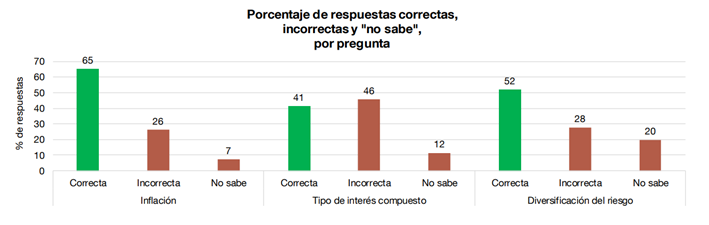

Los resultados de 2021 no muestran unos resultados especialmente satisfactorios: un 65% responde correctamente a la pregunta de inflación; un 41% a la pregunta del tipo de interés compuesto, y un 52% a la pregunta de diversificación del riesgo. Solo un 19% responden correctamente a las tres preguntas.

Pero ¿ha mejorado o empeorado el nivel en comparación con los resultados de 2016? En cuanto al concepto de inflación, el nivel de conocimiento ha aumentado, probablemente por el propio contexto inflacionista; también mejora en relación a la diversificación del riesgo, pero no así en el caso de la pregunta sobre el interés compuesto.

El extremadamente bajo porcentaje de personas que contestan correctamente a las tres preguntas (19%) solo aumenta un punto con respecto al resultado de 2016; resulta interesante que la mejora parece concentrada entre los más jóvenes y entre los mayores.

Por otro lado, el índice promedio de respuestas correctas, del 53% en 2021, aumentó 2 puntos porcentuales con respecto a 2016.

En cuanto a diferencias por grupos poblacionales:

– Género: la brecha no muestra variación entre una y otra entrevistas, siendo el porcentaje de hombres superior (58%) al de mujeres (48%) en promedio de respuestas correctas.

– Edad: los porcentajes de respuestas correctas presentan forma de U invertida entre la población menor de 34 años, hasta entre 45 y 60 años y vuelve a descender en la población de más de 65. Sin embargo, estos grupos que presentan los porcentajes más bajos son los que mejor variación experimentan con respecto a 2016.

– Nivel educativo: el porcentaje de respuestas correctas presenta el resultado esperable de mejora cuanto mayor es el nivel educativo; el incremento se produce en todos los niveles educativos.

– Por CCAA: Andalucía, Illes Baleares, Castilla-La Mancha y Extremadura presentan los menores porcentajes de respuestas correctas (entre 44%-49%), mientras que Aragón, Madrid y La Rioja muestran un mejor desempeño (en torno al 58%).

Conocimientos sobre productos financieros

Hay productos que son conocidos casi por casi el 100% de la población: seguros de vida, seguros médicos, tarjetas de crédito, hipotecas y préstamos personales. Parece natural en tanto que son productos tradicionales y más extendidos, sin embargo, es curioso que apareciendo por primera vez la pregunta sobre criptomonedas en 2021, el 84% de los encuestados ha oído hablar de ellas (un porcentaje que aumenta hasta el 93% entre los más jóvenes).

Finalmente, en cuanto a los productos de ahorro se observa que la adquisición de vehículos de ahorro disminuye con la edad, pero aumenta con el nivel educativo. Con respecto a 2016, aumenta la adquisición de productos de ahorro entre los más jóvenes. Sin embargo, cuando observamos el principal modo de ahorro este se reduce a acumular fondos en cuentas corrientes (68%), seguido por el ahorro en metálico (40%). Por otro lado, aumentó la adquisición de deuda de los encuestados de entre 35 y 44 años.

Vulnerabilidad económica

La encuesta de 2021 muestra que el 25% de la población vivía en hogares cuyos gastos habían superado a los ingresos en los últimos 12 meses, 3 puntos porcentuales menos que en 2016; de estos, el 55% financió la diferencia con ahorros; la segunda fuente de financiación más importante fue el crédito informal (35%).

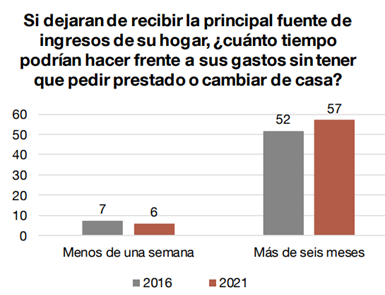

En cuanto al tiempo que podrían hacer frente a los gastos los hogares si dejaran de recibir su principal fuente de ingresos la situación mejora aunque solo un punto respecto a aquellos que indican que menos de una semana; aumenta, sin embargo, hasta el 57% el número de hogares que tendrían mayores problemas a partir de los seis meses.