Nuestro análisis revela que el Supremo ha enmendado su criterio, así como el de varias audiencias provinciales, a favor de la banca

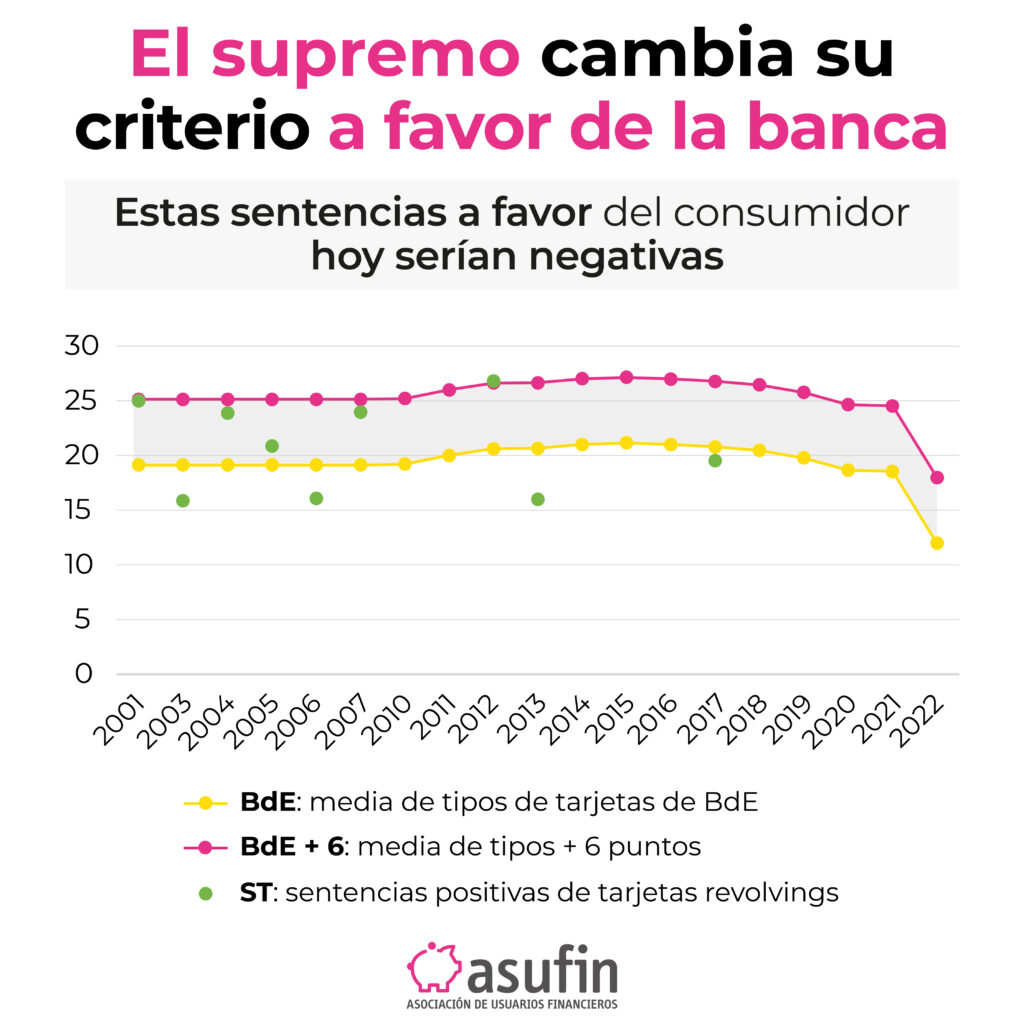

El análisis de la llamada jurisprudencia “menor” que ha ido creándose en torno a los litigios por revolving revela que buena parte de los procedimientos que se fallaron a favor de los consumidores hoy se fallarían en contra, a la luz de la última sentencia del Supremo, la 258/2023, de 15 de febrero. Esto demuestra hasta qué punto el Supremo ha cambiado claramente su criterio a favor de la banca y refuerza la tesis, siempre mantenida por nosotros, de que el litigio tiene que atacar el propio mecanismo de amortización, que es la esencia de estos productos.

Entre las sentencias que hoy se tumbarían ante el nuevo criterio adoptado por el Supremo figuran las de las Audiencias Provinciales de Las Palmas y Oviedo, la 359/2019 y la 406/2014, respectivamente, además de otros ejemplos de sentencias de primera instancia con TAEs tan reducidas como el 19,55%, el 16,02% o el 15,90%.

Con el criterio de que hay que sumar 6 puntos porcentuales al tipo medio de mercado para determinar si la diferencia con el interés pactado es “notablemente superior” y, por ende, usuraria, el Supremo considera de forma velada que habría que integrar en el TEDR las comisiones y gastos aparejados, cuando probablemente esa cantidad tampoco se acerca a la realidad. Como constatamos, la mayoría de las TAE a las que se comercializan las tarjetas revolving no integran la totalidad de comisiones, ni seguros de protección de pagos, cada vez más habituales, ni el peligroso interés compuesto que genera anatocismo.

Consideramos que el interés compuesto, o mecanismo de amortización de la deuda de estas tarjetas, ya es, en sí mismo, fuente generadora de interés desproporcionado y usurario. Lo tiene todas estas tarjetas y es aquel que se va sumando al capital inicial y sobre el que se van generando nuevos intereses. El dinero, en este caso, tiene un efecto multiplicador porque los intereses producen nuevos intereses. Frecuentemente, no se explica el interés compuesto y su incidencia en la carga económica del contrato, así como el tiempo que se va a tardar en cancelar la deuda. A ello hay que añadir la comercialización masiva y la recomendación irresponsable de este tipo de tarjetas para cubrir los gastos cotidianos que se hizo en el pasado.